O quadro de aversão ao risco no mercado financeiro levou as bolsas internacionais e a nacional a ter forte queda nos últimos meses. Assim, nesse ambiente de instabilidade financeira e da taxa Selic no Brasil atingir 13,25% ao ano em junho/22, o Ibovespa voltou a ficar abaixo dos 100 mil pontos como pode ser observado no gráfico 1. O índice fechou junho/22 cotado aos 98.542, caindo 11,5% no período, ficando, como dito, abaixo dos 100 mil pontos, algo que não ocorria desde novembro de 2020.

Assim, diante desse cenário turbulento, o Ibovespa caiu 17,9% no segundo trimestre de 2022 (2T22) e acumulou perda de 5,99% no primeiro semestre de 2022 (1S22), seguindo as bolsas externas, como é o caso dos índices Nasdaq e S&P500, que registraram recuo de 29,5% e 20,6%, respectivamente, até a data referida. Isso em função da recessão esperada, dado a inflação elevada no mundo e no Brasil, levando os bancos centrais a adotarem medidas mais restritivas de política monetária, reduzindo liquidez e aumentando a taxa de juros. Devendo, então, acarretar na desaceleração da economia internacional e nacional ou recessão em alguns casos, sobretudo nos Estados Unidos, onde parte do mercado precifica recessão em 2023.

E, nesse contexto, viu-se que parcela da queda do Ibovespa é explicada pela saída do investidor estrangeiro no mercado secundário da B3 no 2T22, que somou fluxo negativo R$ 11,5 bilhões no período. No ano, o fluxo no secundário é positivo em R$ 53,8 bilhões até o último dia 28 de junho, conforme pode ser visto na tabela 1, mas o que não significa desempenho positivo no ano, dado que o investidor local tem migrado para investimentos em renda fixa e/ou multimercado.

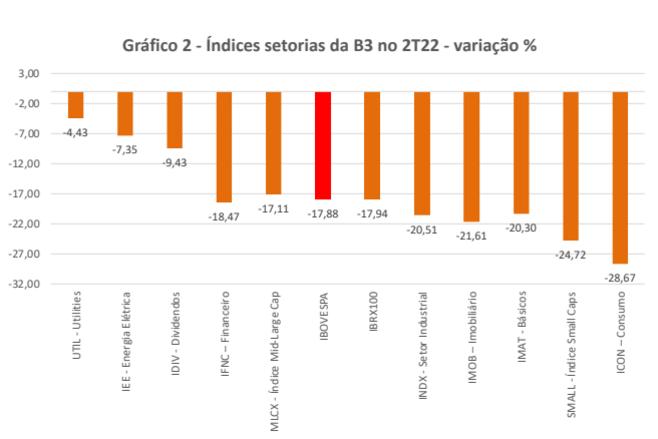

Além disso, analisando o gráfico 2, é possível verificar pelos índices setoriais, que tivemos uma queda generalizada no 2T22. O destaque negativo nesse segundo trimestre ficou por conta do ICON, indicador ligado às empresas de consumo, que teve queda expressiva de 28,7% no intervalo de tempo considerado. O ICON tem sido especialmente afetado pelo alto endividamento das famílias brasileiro e que tem se agravado pela inflação e juros altos.

Vale destacar que índices relacionados ao desempenho da economia global também recuaram no 2T22. O IMAT, índice relacionados aos papéis de commodities, teve recuo de 20,3%, dado o medo de desaceleração e recessão nas principais economias do mundo devido as políticas econômicas mais restritivas para controlar a inflação, que tem sido afetada por fatores da oferta e da demanda. No lado oferta, destaque para a forte elevação no preço dos insumos, dado que as cadeias produtivas ainda não estão totalmente normalizadas, com pleno fornecimento de matérias-primas. E que tiveram a situação agravada com mais um choque devido ao conflito entre Rússia e Ucrânia, após o baque causado pela Covid-19 na organização das cadeias produtivas. Já no lado da demanda, destaque para a mudança no tipo de consumo das famílias durante o período pandêmico, que passaram a comprar mais bens na comparação com serviços e que tiveram forte estímulos monetários e fiscais durante a crise econômica agravada pela pandemia. Algo que tem sido normalizado em razão da reabertura da economia a partir da vacinação e, portanto, redução no número de casos e mortes em razão da Covid-19.

Por fim, em relação ao futuro, o mercado de ações já precificou parte da piora em razão de políticas monetárias mais restritivas, tornando muitos ativos “baratos” na visão de alguns analistas de mercado, especialmente para os investidores estrangeiros, dado que dólar teve valorização frente ao real no 2T22. Mas isso não significa que as bolsas internacionais e a nacional retomarão rapidamente os patamares vistos nos meses anteriores no segundo semestre de 2022. Isso porque ainda é difícil mensurar o tamanho da desaceleração global e o tamanho da pancada do forte aumento da taxa de juros nacional na atividade econômica brasileira, algo que pode ser amenizado com políticas fiscais expansionistas dado as eleições que se aproximam. Fator muito importante de volatilidade no mercado financeiro brasileiro, que gera frequentemente elevada instabilidade na bolsa, ainda mais em um pleito que promete ter uma disputa bastante acirrada novamente. Oremos!

Curta nosso Facebook!

Curta nosso Facebook! Siga-nos no Twitter!

Siga-nos no Twitter!